银行原因导致贷款逾期的申诉指南:如何自证清白并修复信用

引言

逾期贷款对个人信用的致命性是毋庸置疑的,但当逾期的原因来自银行——如系统故障、错误标记还款记录、自动扣款失败等——用户往往面临双重困境:他们不仅要承担信用调查的污点,而且缺乏明确的上诉路径。本文根据实际案例和银行处理流程,系统梳理了逾期银行责任的举证方法、上诉策略和预防措施,帮助用户有效解决问题。

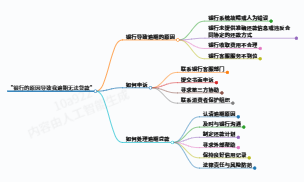

一、银行常见责任点:什么情况可以主张“非我自己的过错”?

1. 系统故障或手动操作失误或手动操作失误

银行系统升级和服务器崩溃可能导致还款记录延迟或丢失。例如,用户按时转账,但由于银行系统未能及时记录,标记逾期。此外,银行员工错误输入还款金额和错误绑定还款账户也是常见的操作错误。

举证重点:

- 还款当天的转账凭证(需要显示银行账户和时间)

- 银行流水显示扣款失败记录

- 与客服沟通的录音/聊天记录(证明反馈问题)

2. 自动扣款协议无效

用户开通自动还款后,银行未提前通知变更扣款规则(如银行卡未同步信息更换)、扣款金额不足时未提醒,导致还款失败。部分情况下,银行擅自关闭自动扣款功能或调整扣款顺序(如优先扣除其他费用)也可能导致逾期。

举证重点:

- 原自动扣款协议(纸质或电子版)

- 扣除失败的短信/电子邮件通知(证明银行未履行通知义务)

- 银行流水账户余额充足(排除“余额不足”借口)

3. 还款记录的错误标记

银行将还款误标为“未处理”或重复利息计算。例如,由于银行和平台数据不同步,用户通过第三方支付平台进行还款,导致还款延迟。

举证重点:

- 第三方支付平台还款成功截图

- 对比修正后的银行初始错误账单和账单

- 与第三方支付平台的沟通记录(确认还款到达时间)

二、投诉全过程:四步实现信用修复

1. 紧急止损:逾期冻结的影响

- 立即偿还欠款:即便有争议,先全额还款也可以停止利息滚动,降低后续谈判的难度。

- 要求银行出具“非恶意逾期证明”:银行承认责任的,可以要求其向央行征信中心提交修正申请,并在15个工作日内更新记录。

2. 证据链整理:三种材料缺一不可

| 材料类型 | 具体内容 | 作用 |

|---|---|---|

| 原始凭证 | 还款收据、转账记录、扣款协议 | 证明还款行为的真实存在 |

| 沟通记录 | 客服录音、电子邮件、聊天截图(包括时间戳) | 证明已主动反馈问题,银行处理滞后 |

| 银行过错证据 | 系统故障公告、错误账单、未通知变更证明 | 锁定银行责任 |

3. 分级投诉:从客户服务到监管的渐进策略

-

第一层:银行内部投诉:

通过官方客服电话、书面信函(EMS邮寄保留单)提交上诉,要求10个工作日内书面回复。 -

二是央行征信异议

若银行推诿,直接登录央行征信中心官网提交异议申请,附全套证据,20日内收到答复。 -

第三层:中国银行业保险监督管理委员会投诉

拨打12378热线或通过官方网站提交投诉,重点关注银行过错和负面处理态度,要求干预调解。

4. 法律:诉讼和赔偿主张

对银行过错造成的额外费用(如滞纳金、信用修复服务费),可提起诉讼索赔。参考案例显示,用户胜诉后可以主张:

- 撤销逾期信用记录

- 因信用损害而导致的贷款利息上浮差额的赔偿

- 精神损害赔偿(需提供逾期焦虑症医疗证明等。)

三、预防指南:避免再次“背锅”

1. 还款操作“双保险”原则

- 手动+自动双渠道还款:在设置自动扣款的同时,在还款日期前3天手动还款,避免单一渠道故障。

- 使用银行官方渠道还款:第三方平台还款应确认到达时间,避免因跨平台延迟而逾期。

2. 动态监控:建立还款日志

- 定期下载电子账单:将银行账单与自己的还款记录进行比较,发现异常后立即保留截图。

- 开放还款提醒服务:短信、APP推送、邮件三重通知,特别关注银行系统维护公告。

3. 协议痕迹:书面确认关键变更

当银行要求更改还款卡号并调整扣款时间时,必须要求银行出具书面确认函(带有电子签名的纸质或电子邮件),以避免没有证据可查的口头协议。

结语

银行过错造成的逾期并非没有解决办法,但用户需要掌握“证据固化-分级压力-法律威慑”的组合策略。更重要的是,养成“还款痕迹、动态验证”的习惯,从源头上降低被动逾期的风险。如果您遇到类似的问题,请参考上述步骤进行系统的权利保护,必要时寻求专业律师的帮助。

注:截至2025年3月,本文援引政策及案例,具体执行情况以最新规定为准。

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

甄锡

甄锡

最新评论