网贷逾期了影响办中国银行卡吗?

逾期网上贷款是否会影响中国银行卡的处理,是许多债务人关心的核心问题。本文将从政策依据、影响逻辑、实际建议分析三个维度,结合真实场景解读应对策略。

1、政策依据:法律和银行规则的双重框架

根据《信用调查行业管理条例》,逾期30天的网上贷款记录将纳入央行信用调查系统。但当中国银行申请储蓄卡(非信用卡)时,基础业务审核不强制查询征信,主要验证身份信息、手机实名认证等基本条件。

对于信用卡或贷款产品,银行必须通过央行信用调查系统评估风险,逾期记录将成为关键审计指标。这种差异源于储蓄账户和信用账户之间的本质区别——前者是一种资本存储工具,后者涉及信用风险。

影响逻辑:四种场景的差异化结果

1. 办理储蓄卡:基本不受限制:

- 常规储蓄卡:只需身份证、手机号码即可办理,与信用记录无直接关系。

- 特殊账户:如果需要开通网银大额转账、理财等功能,银行可能会增加收入证明等材料,但不会因逾期网贷而直接拒绝。

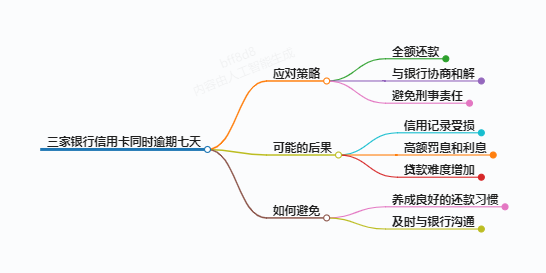

2. 信用卡/贷款申请:通过率显著下降

- 中国银行信用卡审批会议重点关注信用调查报告。如果在过去两年中连续三次或六次逾期记录,系统将自动拦截申请。

- 在汽车贷款、抵押贷款等场景中,银行可以要求结算网上贷款并提供结算证明,否则将拒绝贷款。

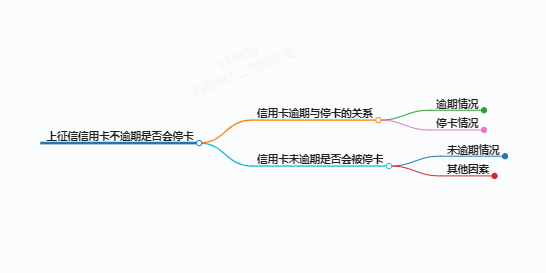

3. 账户冻结风险:仅限司法干预

- 逾期网上贷款本身不会导致银行冻结账户,但如果被起诉并进入强制执行阶段,法院可以冻结其名下的所有银行卡。

- 在非司法冻结的情况下,银行无权单方面限制储蓄卡的使用。

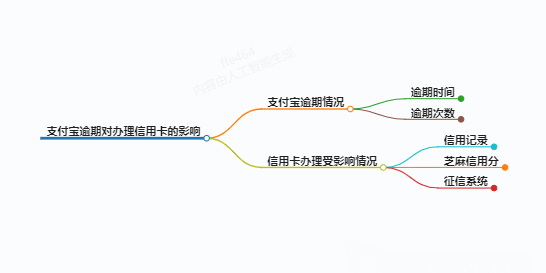

4. 服务限制:隐性门槛存在

- 在信用评分较低的情况下,可能无法享受信用卡提额、消费分期付款等增值服务。

- 一些银行限制不良信用调查客户购买高收益金融产品。

三、应对策略:三步修复信用缺口

1. 优先考虑逾期征信。

- 联系平台协商个性化分期还款,避免持续产生新的逾期记录。

- 为后续信用卡申请开具非恶意逾期证明。

2. 优化征信展示方式

- 结清网贷后,通过中国银行APP申请征信异议上诉,标注“已结清”状态。

- 保持至少6个月的正常信用卡还款记录,覆盖原负面信息。

3. 分阶段办理银行业务

- 第一阶段(逾期未结清):只办理基本储蓄卡,避免触发信用审查。

- 第二阶段(结算6个月内):试着申请中国银行的“零额度信用卡”,逐步重建信用。

- 第三阶段(结清一年后):正常申请信用卡或消费贷款,成功率可达70%以上。

四、争议场景法律分析(附案例)

案例:用户A网贷逾期后成功办卡

- 背景:用户A逾期2笔网贷(单次最长45天),申请中国银行储蓄卡需要补充收入证明。

- 处理:提供劳动合同+半年工资流程后,信用卡被拒绝。

- 依据:与信用账户不同,银行对储蓄账户的风险评估维度。

法律风险边界

- 网贷机构单方面声称“影响所有银行业务”属于夸大催收,可向银监会投诉。

- 法院冻结账户前,必须出具《执行裁定书》,未经司法程序,银行不得限制用卡。

结语

逾期网贷对办理中国银行卡的影响呈现业务类型分化,风险传递特点。储蓄卡处理不受信用记录的直接影响,但信用卡等信用业务需要严格修复信用调查。建议债务人优先考虑信用调查债务,并通过“信用卡支持”战略逐步恢复财务权限。在不当收集或非法业务限制时,可以依照《个人信息保护法》第二十六条的规定维护其权益。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

钟丽燕

钟丽燕

最新评论