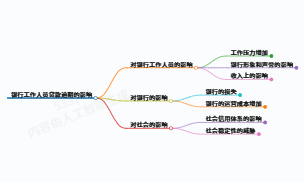

银行工作人员贷款逾期应对攻略

一、逾期对银行员工影响的特殊性

逾期贷款不仅面临普通借款人的日常后果,而且还面临职业领域的额外风险。根据行业规范,银行对员工的信用审查更加严格,逾期记录可能会导致以下问题:

-

内部纪律处罚

银行通常将员工信用调查纳入合规管理,逾期可能导致警告、绩效扣除或晋升有限。一些银行规定,如果他们连续三个月逾期,他们应该主动报告,如果他们不报告,他们可能会面临暂停调查。 -

岗位权限有限

对于信用审批、资金管理等敏感岗位的员工,逾期记录可调离核心岗位,甚至取消资格。 -

职业声誉受损

银行对员工不诚实行为的容忍度较低,逾期可能会影响同事关系和客户信任,特别是在涉及客户信贷业务时。

二、逾期后的具体后果

(1)基本影响(与普通借款人相同)

- 征信受损:逾期第二天向央行系统报告,不良记录保留5年,影响抵押贷款、汽车贷款等金融业务。

- 经济成本增加:罚息按日计算(通常是贷款利率的1.5倍),部分银行加收未偿本金5%的违约金。

- 催收流程:

▪ 第一阶段(1-30天):短信/邮件提醒

▪ 第二阶段(31-90天):人工电话催收可联系紧急联系人

▪ 第三阶段(90天+):委外催收或法律干预存在上门取证的风险

(2)特殊法律风险

- 快速诉讼机制:银行可以优先考虑逾期员工的内部问责,缩短诉讼准备期,最早进入司法程序两个月。

- 双重责任认定:如果贷款用途涉及职务相关(如绩效指标贷款),可能会被追加“利用职务便利”的非法指控。

三、应急处理方案

步骤1:48小时止损

- 立即偿还最低还款额,阻止信用调查持续恶化,优先考虑银行贷款(逾期银行更容易触发内部审查)。

- 修改银行系统预留联系方式,避免直接拨打部门座机。

步骤2:主动报告72小时

向直属领导和合规部门提交书面说明,强调:

- 逾期的具体原因(需提供医疗证明、家庭变故等证明)

- 目前的还款计划(附收入证明和资产清单)

- 特别豁免申请暂时不包括在内部评估中。

步骤3:协商策略

- 优先选择:向本行个人贷款部门申请“员工救助通道”,可争取:

▪ 减免50%-80%的罚息

▪ 最长36个月的分期计划

▪ 暂停向中国人民银行报告的信用调查(需签署承诺书) - 备选方案:通过中国银行业和保险监督管理委员会调解中心的干预,提倡“保护金融机构员工的劳动权益”,并要求特殊的重组计划。

四、长期修复建议

-

信用重建

逾期结算后,每月申请1-2笔信用卡消费并全额还款,加快不良记录覆盖。 -

债务隔离

将现有贷款转移到配偶或直系亲属的名下,通过第三方担保降低个人负债率。 -

调整职业规划

重点关注对信用调查要求较低的内部转移机会,如风险审查岗位和审计岗位,或申请转移到非银行金融机构。

五、预防管理机制

- 设置三重还款提醒:

① 工资到账日自动扣除

② 办公OA系统到期弹出窗口

③ 亲属协调监督 - 建立应急基金:专项资金按月供三倍标准储备,存入非供职银行账户。

- 定期自查征信:在风险控制部门发现潜在问题之前,每季度通过银行内网特权渠道免费查询。

特别提示:银行工作人员应比普通借款人提前10-15天处理还款,避免内部系统提前入账造成的“技术逾期”。如果系统出现故障,应立即保留ATM存款凭证、转账记录等原始证据,并通过监督办公室提出异议上诉。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

扬明

扬明

最新评论