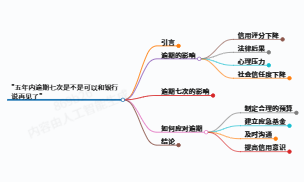

给大家科普下五年内逾期七次是不是可以和银行说再见了

五年内七次逾期是否意味着完全失去与银行合作的机会?这个问题困扰着无数因各种原因造成信用缺陷的借款人。本文将结合信用管理规则和金融实践,拆除逾期行为的真实影响和应对路径。

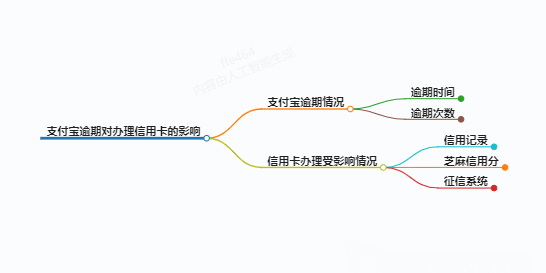

1、逾期行为的定义和分类

逾期是指未按约定时间履行还款义务的行为,按持续时间可分为两类:

- 轻度逾期(1-30天):它通常是由短期资本周转问题引起的,对信用评分影响不大。

- 重度逾期(90天以上):可能触发银行催收程序,甚至面临法律诉讼风险。

五年内累计逾期七次的性质,应根据具体逾期天数进行判断。如果短期逾期且在30天内结算,其严重性远低于3天以上90天。

二、七次逾期的真实影响

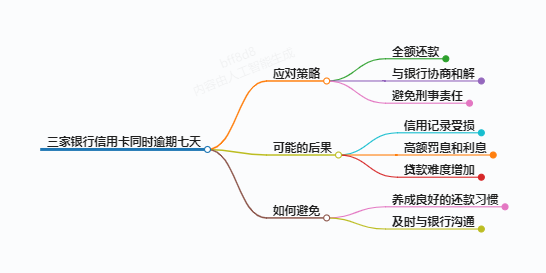

(1)信贷业务有限

银行在审查贷款时,一般采用“连续三累六”的原则:两年内连续三次或累计六次逾期的,可以拒绝贷款。虽然五年七次的逾期记录超过了这个标准,但一些银行会评估逾期的时间。例如,在过去的两年里,没有新的逾期,历史逾期不超过90天,仍有谈判的空间。

(2)融资成本上升

即使获得贷款,利率也可能上升10%-30%。某案例显示,逾期五年七次(均不超过30天)的抵押申请人最终获批利率比基准高15%。

(3)非金融场景涉及

部分企业需要提交信用报告才能入职和签证申请,频繁逾期可能会影响职业发展和社会评价。

三、银行“隐性审计梯度”

逾期金融机构不是“一刀切”,审计有三个隐藏维度:

- 时间权重:五年前的逾期影响远低于过去两年的记录,一些银行只关注24个月内的信用表现。

- 债务类型:小额信用卡逾期容忍度高于抵押贷款、商业贷款等大额债务。

- 修复证据:客观的逾期原因,如失业证明、医疗记录等,可以提高沟通成功率。

四、破局路径:三步重建信用:

▶ 止损阶段:阻止新逾期

• 设置自动还款,避免遗忘,使用信用卡账单分期付款功能缓解短期压力。

• 突发经济危机时,72小时内主动联系银行申请延期,部分机构提供1-3个月的宽限期。

▶ 修复阶段:重塑信用形象

• 持续正常使用至少两张信用卡,良好的24个月记录可以覆盖一些历史缺陷。

• 办理“质押贷款”(如定期存款质押贷款),通过低风险贷款刷新信用档案。

▶ 高级阶段:优化财务结构:

• 建立“3-6个月支出”应急基金,优先偿还高利率债务。

• 每年免费获取央行信用报告,对错误记录提出异议上诉。

五、关键转折点:五年规则和特殊渠道

根据《征信行业管理条例》,不良信用记录自结算之日起保留五年。这意味着:

- 理论上,七次逾期发生在五年前且已清偿的情况下,不影响当前的信贷申请。

- 一些商业银行建立了“信用重生计划”,为逾期两年的用户重建信用提供限额产品。

结语

五年七次逾期不是信用终点,而是财务管理的警示灯。通过准确理解银行规则,制定科学的还款策略,完全有可能修复信用损害。更重要的是,逾期记录背后反映的收支失衡需要系统地调整消费观念和资产管理模式——这不仅与银行信贷有关,也是个人经济安全的基础。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

张惠馨

张惠馨

最新评论