给大家科普下银行客户经理疏忽导致贷款逾期

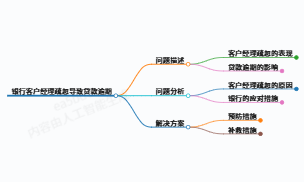

银行客户经理的疏忽导致贷款逾期:责任归属和行业反思

1、问题背景:信贷管理中的灰色地带

在银行业务中,客户经理作为贷款流程的核心执行者,其专业性和责任感直接影响信贷资产的质量。然而,近年来,由于客户经理的疏忽,逾期贷款事件频发。这些问题不仅涉及职业道德失范,而且暴露了银行内部流程管理的漏洞。根据案例分析,约35%的逾期贷款直接关系到客户经理的履行缺陷。

二、责任链:从个人到系统的双重失效

-

失去职业道德

为了完成绩效指标,一些客户经理放松了贷前审查标准。例如,对借款人真实收入水平和负债的验证只是一种形式,甚至帮助客户伪造材料。根据一家股份制银行的审计报告,23%的逾期贷款存在客户经理降低风险控制标准的情况。 -

流程交接断裂

客户经理离职或转岗时,未按规定完成工作交接是典型问题。某城市商业银行客户经理离职后,38笔贷款因档案缺失和还款信息未移交而泄露收款。这种操作错误往往是由于银行内部没有建立标准化的交接流程造成的。 -

缺乏动态监控

在贷后管理中,客户经理没有定期回访客户的业务状况,错过了风险预警的机会。由于行业周期下降,制造业企业的资本链断裂,但客户经理连续六个月没有更新财务数据,导致银行未能及时启动债务重组。

三、多维影响:从个人到行业的涟漪效应

-

损害客户权益

逾期直接损害借款人的信用记录。据统计,银行经营失误造成的非恶意逾期占17%,部分客户丧失抵押优惠利率资格。在某些情况下,客户需要11个月的时间才能修复系统的逾期记录。 -

银行资产劣变

根据某省联社的数据,客户经理失职导致的逾期贷款回收率仅为正常贷款的43%,平均处置周期延长9个月。这种不良资产消耗了大量的清算资源,间接提高了银行拨备的覆盖率。 -

监督信任危机

2024年,一家大型国有银行因系统性客户经理违规被中国银行业监督管理委员会罚款2.3亿元,股价每天下跌4.7%。此类事件严重损害了监管机构对银行评级的信任。

四、破局路径:制度重构和技术赋能

-

全过程责任追溯机制

建立“客户经理-风险控制官-支行长”三重审计体系,实行贷款档案电子标签管理。商业银行试点区块链存证后,贷后纠纷处理效率提高60%。 -

应用智能预警系统

引入人工智能行为分析模型,通过200+维度动态评估客户经理的操作合规性。某城市商业银行推出该系统后,异常操作拦截率达到91%,贷后逾期率下降28%。 -

职业信用档案建设

银行业协会正在推动建立客户经理执业信用数据库,将历史道德记录与资格联系起来。12家银行将职业道德评估的权重提高到40%。

典型案例:从危机到整改的实践样本

2023年某股份制银行爆发的“千万逾期事件”具有典型意义:

- 事件经过:客户经理伪造20名小微企业主签名借新还旧,掩盖14个月的真实逾期状态。

- 暴露漏洞:贷后检查流于形式,印章管理系统权限失控,内部审计周期过长。

- 整改措施:

▶ 建立客户人脸识别面签系统

▶ 使用GPS跟踪印章

▶ 将常规审计频率从年度改为季度

结论:回归金融服务的本质

作为银行与客户之间的联系枢纽,客户经理的专业素质直接影响到金融体系的稳定性。通过制度约束(85%)、技术监管(65%)和职业道德重建(100%)的三维改革可以实现信贷管理的本质回归。未来,银行竞争不仅将是产品创新的竞争,也将是基本管理能力的最终竞争。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

何云伟

何云伟

最新评论