科普了一下支付宝逾期了为什么要一次性付清全部欠款

为什么支付宝逾期后要求一次性全额支付?

在支付宝用户中,华北、借款等信用产品的逾期问题往往引起争议,特别是当平台要求用户一次性结清所有欠款时,许多人感到困惑甚至恐慌。在这一要求的背后,支付宝不仅控制了资本风险的逻辑,而且还涉及到用户信用系统的连锁反应。

1、支付宝信用机制的底层逻辑

本质上,支付宝的信用产品(如花呗、借呗)是小额信贷服务,其运作依赖于两个核心机制:

-

风险控制模型

支付宝通过用户消费数据、还款记录等动态评估信用评级。当用户首次逾期时,系统将确定其还款能力下降,并触发风险预警。此时,全额还款是平台止损的最直接手段。 -

资金回笼需求

支付宝的资金池并不是无限的,尤其是贷款产品需要向合作金融机构支付资金成本。用户长期拖欠会给资金链带来压力,一次性回收拖欠可以快速释放被占用的信贷额度。

二、逾期后「全款追缴」如何执行政策?

当用户逾期时,支付宝的处置过程通常分为三个阶段:

-

缓冲期(1-30天)

系统通过短信和APP推送提醒还款,每天收取0.05%的逾期费用。目前还没有强制全额还款,但如果用户继续不处理,7天后可能会冻结华北/借款功能。 -

委外催收(30-90天)

逾期一个月后,支付宝可以将债务转移给第三方机构。收款人经常通过收货地址、紧急联系人施加压力,甚至发送「虚假律师函」制造心理压力迫使借款人全额还款。 -

信用处罚(90天以上)

如果用户仍未偿还,支付宝将将逾期记录上传到央行信用调查系统。根据《信用调查行业管理条例》,不良记录应在结算后保留5年,直接影响抵押贷款、汽车贷款等金融业务。

三、平台坚持「全额还款」的真实动机

-

规避坏账风险

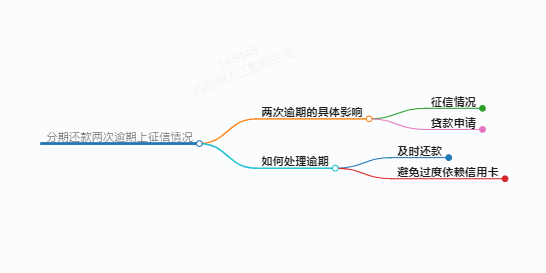

分期还款可能二次逾期,一次性结算可以完全终止债务关系。数据显示,超过60%的用户会再次违约,导致平台收款成本翻倍。 -

筛选优质用户

支付宝通过还款行为筛选客户:能够快速筹集资金全额还款的用户往往具有更强的还款能力或社会资源,未来更有可能成为高价值客户。 -

考虑法律成本

诉讼收回欠款需要支付律师费、诉讼费等,单个案件的成本约为3000元。如果用户欠款低于1万元,平台更倾向于使用「全额还款」条款取代司法途径。

四、对用户的多维影响

-

经济成本激增

以欠款1万元为例,逾期90天后总费用达到:

1万×0.05%×90天=450元逾期费 + 1%滞纳金=100元 → 合计550元

远远超过分期手续费。 -

信用修复难度

即使结清了债务,信用报告仍然显示「已逾期」状态。当银行审查贷款时,过去两年的逾期记录可能导致利率上升20%-50%。 -

功能限制升级

部分用户还清后,花白额度从2万降至500元,借白功能永久关闭。该系统通过降低信用额度来规避二次风险。

五、应对策略和协商技巧

-

黄金沟通期

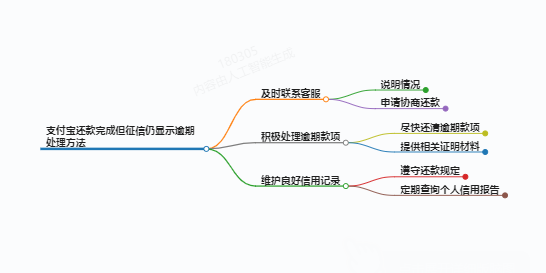

逾期7天内联系支付宝客服(95188转2),说明失业、疾病等特殊困难,可申请1-2年延期还款。需要提供医疗证明、离职证明等材料。 -

债务重组计划

若已收到「全额还款」通知,可以尝试协商:- 减少50%的滞纳金,但本金需要在3天内结清

- 分三期偿还,首付比例不低于40%

(成功率约为35%,需要反复沟通)

-

法律红线警告

根据《商业银行信用卡监督管理办法》第七十条的规定,确认欠款超过还款能力且愿意还款的,可以要求停止账户。但需要注意的是:- 支付宝非银行机构无强制协商义务

- 伪造贫困证明可能涉及刑事风险

结论:信用社会的生存法则

支付宝的「全额还款」要求的本质是数字经济时代信用博弈的缩影。对于用户来说,预防总是优于补救:设置自动还款(避免遗忘)、控制消费额度(月收入不超过30%)、定期查询信用报告(每年免费两次),从根本上规避风险。当逾期已成为事实时,合理的回应和合法的谈判是止损的关键。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

林忆莲

林忆莲

最新评论