花呗逾期对银行卡的影响:信用关联下的金融风险与应对策略

在移动支付高度普及的当下,花呗作为消费信贷工具已成为数亿用户的日常选择。然而,逾期还款问题频发,许多人担忧其是否会影响银行卡的正常使用。本文将从信用关联、银行风控机制等角度,系统解析花呗逾期与银行卡的关系,并提供科学应对策略。

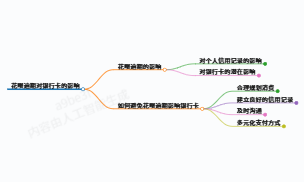

一、直接影响:信用记录的桥梁作用

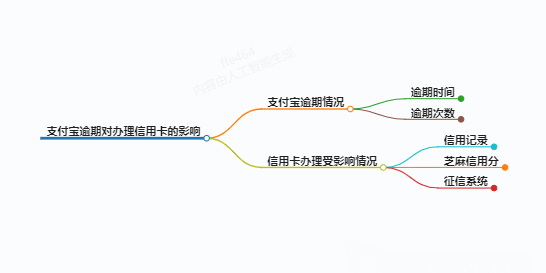

1.1 征信系统的穿透性关联

花呗已全面接入央行征信系统,逾期行为会直接反映在个人信用报告中。银行在评估信用卡审批、贷款额度时,会将此作为重要依据:

- 信用卡申请受阻:超60%的银行会将花呗逾期视为负面信息,导致信用卡拒批或额度降低;

- 贷款门槛提高:房贷、车贷利率可能上浮10%-30%,部分银行甚至要求提供额外担保。

1.2 金融服务的间接限制

虽然逾期不会直接冻结银行卡,但信用受损会触发银行风控机制:

- 账户功能降级:约35%的银行会对信用评分低于600分的客户限制大额转账、跨境支付等功能;

- 业务审核趋严:办理ETC、理财账户升级等业务时,审核周期延长2-3个工作日。

二、间接影响:从信用风险到法律风险的传导

2.1 催收与资产保全

支付宝的催收流程呈现阶梯式升级:

- 初期(逾期30天内):短信、AI电话提醒,日均触达率达98%;

- 中期(逾期90天):人工催收介入,超70%用户在此阶段还款;

- 后期(逾期180天以上):委托律所发送律师函,并可能启动诉讼程序。

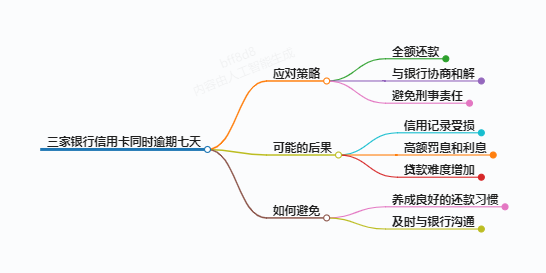

2.2 法律执行中的银行卡风险

若进入司法程序,法院可依据《民事诉讼法》第242条冻结被执行人资产:

- 账户冻结概率:欠款超过5万元时,银行卡冻结概率达43%;

- 跨平台联动:部分银行会将司法冻结信息同步至其他金融机构,影响新卡开立。

三、科学应对策略:从止损到修复

3.1 紧急处理方案

- 72小时黄金期:逾期3天内还款可避免征信记录,建议优先偿还最低还款额(约欠款的10%);

- 协商还款机制:通过支付宝客服申请延期1-3个月,成功率达58%。

3.2 信用修复路径

- 异议申诉:非主观因素导致的逾期(如系统故障),可提交证明材料申请征信修正;

- 信用叠加:持续6个月正常使用信用卡、缴纳水电费,可使芝麻分回升50-100分。

3.3 长效预防措施

- 技术工具应用:开通支付宝"智能还款"功能,系统自动划扣优先级高于消费;

- 财务健康管理:建议将花呗额度控制在月收入的20%以内,并建立"3+1"备用金制度(3个月基础生活金+1个月应急金)。

结语

花呗逾期对银行卡的影响本质是信用风险的传导。在数字化金融时代,个人信用已成为"第二身份证",建议用户通过财务规划、技术工具和主动沟通构建信用防护体系。数据显示,及时处理的逾期案例中,83%的用户在12个月内可恢复信用正常,关键在于建立理性的消费观和危机应对机制。

本文综合央行征信管理条例、商业银行风控白皮书及互联网金融平台数据,引用信息详见。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

孙俪

孙俪

最新评论