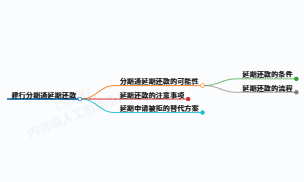

银行分期通未逾期如何申请延期?最全操作指南与注意事项

摘要:银行分期通作为便捷的消费信贷工具,为用户提供灵活的资金周转方式。但若因突发情况需要延期还款,如何在不逾期的前提下申请调整还款计划?本文结合银行政策与实操经验,梳理延期申请全流程、替代方案及风险提示,助您高效应对资金压力。

一、银行分期通延期政策解读

银行分期通的延期政策并非标准化服务,而是根据用户信用状况、产品类型及申请理由灵活处理。未逾期阶段是协商延期的黄金期,此时主动沟通可最大限度降低对征信的影响。主要调整方式包括:

- 还款计划调整:延长总期数或降低单期还款额,需重新签订协议。

- 临时宽限期:针对短期资金周转困难(如工资延迟发放),可申请1-3个月的缓冲期。

二、未逾期申请延期的核心条件

银行对未逾期用户的延期审核相对宽松,但仍需满足以下条件:

- 信用记录良好:无历史逾期记录,近6个月无频繁借贷行为。

- 证明材料充分:需提交失业证明、医疗诊断书、收入骤降凭证等客观材料。

- 合理申请时机:建议在还款日前15天提出申请,避免临近还款日导致审核延迟。

三、分步骤详解延期申请流程

步骤1:主动联系银行客服

- 渠道选择:优先通过官方客服热线或线下网点沟通,线上渠道(如APP在线客服)响应速度较慢。

- 沟通要点:说明延期原因、预期调整方案(如延长6期),强调还款意愿而非能力问题。

步骤2:准备并提交材料

- 基础材料:身份证、分期合同、近期银行流水。

- 补充证明:失业需提供离职证明;疾病需附医院诊断书及费用清单;收入下降需公司出具薪资调整通知。

步骤3:等待审核与协议签署

- 审核周期:通常3-7个工作日,大额分期可能延长至15天。

- 协议重点:核对新还款表、利息计算方式(部分银行会增收服务费)。

四、无法延期时的替代解决方案

若申请被拒,可尝试以下方式缓解压力:

- 账单分期转换:将当期账单拆分为3-6期,费率低于逾期罚息。

- 信用卡额度周转:通过其他信用卡预借现金偿还,注意单笔手续费控制在1%以内。

- 低息贷款置换:申请年化利率低于6%的信用贷(如建行快贷、工行融e借),置换高息分期。

五、关键注意事项与风险提示

- 费用成本:延期可能增加总利息5%-15%,需对比违约金与利息增幅。

- 征信影响:协商记录可能显示为“特殊交易”,但对评分的负面影响远低于逾期。

- 防诈骗提醒:银行不会要求支付“加急费”,警惕第三方代理机构的虚假承诺。

六、长期财务规划建议

- 建立应急储备金:至少留存3期还款金额作为缓冲资金。

- 优化负债结构:将分期通等消费贷占比控制在总负债的30%以内。

- 定期信用管理:每季度查询征信报告,及时调整借贷策略。

结语:银行分期通延期虽非标准化服务,但通过合规渠道积极协商,结合替代方案,可有效化解短期资金压力。建议用户在申请前充分评估自身还款能力,优先选择银行官方解决方案,维护个人信用资产。如需了解更多分期产品政策,可参考等来源信息。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

谢彬彬

谢彬彬

最新评论