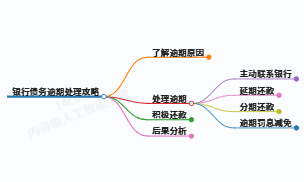

银行债务逾期处理全攻略:关键时间窗口与应对策略

银行债务逾期是许多借款人可能面临的财务困境,但及时采取正确的应对措施可以有效降低信用损失和法律风险。本文将从时间窗口划分、处理流程、法律后果及长期规划四个维度,系统解析不同阶段的应对策略,帮助借款人高效化解危机。

一、逾期处理的关键时间窗口

1. 缓冲期(逾期1-3天)

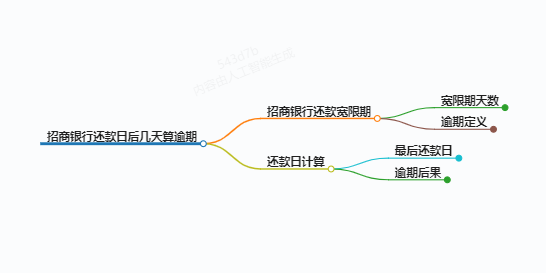

银行通常为借款人提供1-3天宽限期,此期间还款不会上报征信。例如,《中国银行卡行业自律公约》规定信用卡还款宽限期至少3天。

应对建议:

- 立即通过网银、手机银行或柜台完成还款;

- 开通自动扣款功能,避免遗忘。

2. 催收阶段(逾期4-30天)

超过宽限期后,银行启动催收流程:

- 4-7天:短信/电话提醒;

- 8-15天:人工客服致电协商;

- 15-30天:发送书面催收函。

应对核心:主动联系银行说明逾期原因(如失业、疾病),争取协商还款方案。

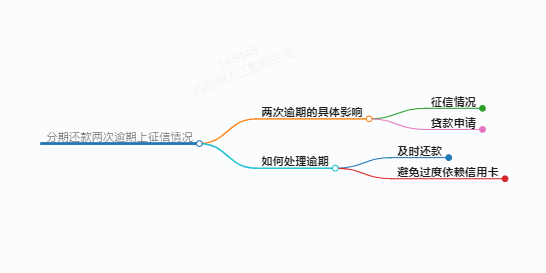

3. 信用影响期(逾期30-90天)

逾期满30天,银行将不良记录上报央行征信系统,直接影响房贷、车贷等后续融资。部分银行在此时可能启动法律程序,如浦发银行会在逾期30天后发放正式通知单。

应对重点:

- 优先偿还利息和最低还款额,减少罚息累积;

- 申请征信异议修复(适用于非恶意逾期)。

4. 法律诉讼期(逾期90天以上)

银行可能委托律师事务所提起诉讼,法院判决后借款人可能被列为失信被执行人。例如,中信银行信用卡逾期30万案例中,借款人需在6个月内制定还款计划以避免诉讼。

法律风险:

- 财产查封或账户冻结;

- 承担诉讼费及执行费用。

二、四步紧急处理流程

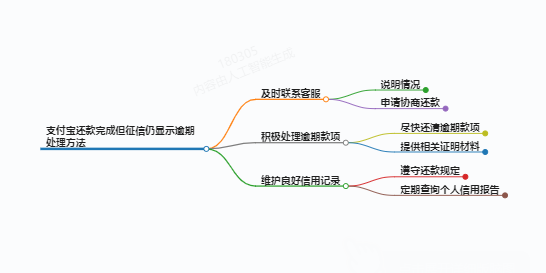

1. 信息核验与债务梳理

- 通过银行APP或征信报告确认逾期金额、罚息计算方式;

- 整理所有债务清单,按利率高低排序优先偿还。

2. 协商方案制定

- 延期还款:适合短期资金周转困难(如失业),需提供收入证明等材料;

- 分期还款:大额债务可申请12-60期分期,但需支付手续费;

- 罚息减免:部分银行对首逾用户可减免50%-80%罚息(需书面申请)。

3. 资产优化与增收

- 变现闲置物品(二手平台处理3C产品、奢侈品);

- 申请公积金/社保提取(需符合地方政策);

- 增加兼职收入(如网约车、技能接单)。

4. 法律风险防控

- 收到律师函后15日内书面回复还款计划;

- 出庭应诉时提交收入证明、医疗记录等减轻责任。

三、长期信用修复策略

1. 财务结构重建

- 使用“50-30-20法则”分配收入(50%必要支出/30%偿还债务/20%储蓄);

- 注销高息信用卡,保留1-2张低费率卡。

2. 信用记录修复

- 逾期结清后5年自动消除不良记录;

- 通过“信用修复机构”申请异议处理(费用约500-2000元)。

3. 预防二次逾期

- 设置多重还款提醒(日历提醒+第三方理财工具);

- 购买债务履约保险(年费约债务金额的1.5%)。

四、典型案例与法律依据

1. 成功协商案例

小王因疫情失业导致信用卡逾期6万元,主动联系银行提交失业证明,获批分36期还款(利率从18%降至12%),避免了诉讼风险。

2. 法律条款参考

- 《民法典》第675条:借款人可申请延期还款,但需债权人同意;

- 《商业银行信用卡监督管理办法》第70条:个性化分期协议最长5年。

总结:银行债务逾期的黄金处理期为30天内,此阶段积极协商可最大限度降低损失。建议借款人建立“三步监控机制”:每日查看账户余额、每周复盘还款进度、每月核查征信报告,通过系统化管控实现债务清零与信用重建。更多详细政策可参考各银行官网或致电客服。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

艾尚真

艾尚真

最新评论