贷款逾期银行直接去单位合法吗?一篇文章讲透应对全攻略

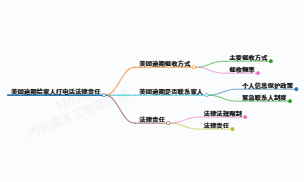

一、银行到单位催收的合法性分析

1. 合法催收的法律依据

根据《中华人民共和国合同法》第一百一十三条和《银行业监督管理法》第四十二条,银行有权通过合法手段催收逾期贷款,包括上门催收。但需注意两点核心原则:

(1)催收地点限制:仅限借款人工作单位、居住地等合理场所;

(2)催收方式限制:不得泄露借款人隐私、不得干扰单位正常秩序、不得使用威胁或侮辱性语言。

2. 非法催收的界定

以下行为属于违法催收,可报警或投诉:

- 未提前告知:未发送催收通知直接上门;

- 身份不明:拒绝出示工作证或银行授权文件;

- 公开隐私:在单位公开讨论欠款信息或骚扰同事;

- 威胁恐吓:以暴力、拘禁、泼油漆等方式施压。

二、应对银行到单位催收的实操指南

1. 核实催收合法性

- 要求出示证件:包括工作证、银行授权书(需加盖公章);

- 记录过程:对催收人员的言行全程录音录像,保留书面材料(如催款函);

- 核对信息:确认对方是否知晓合同编号、贷款金额等细节,防止诈骗。

2. 合法协商与沟通

- 主动联系银行:表明还款意愿,协商分期或延期方案,要求停止单位催收;

- 书面协议:达成还款计划后需签订正式文件,避免口头承诺;

- 单位报备:提前向直属领导或人事部门说明情况,减少负面影响。

3. 应对违法催收的维权手段

- 现场报警:若遭遇暴力催收,立即拨打110并提交证据;

- 多渠道投诉:向银保监会(12378)、金融消费权益保护协会(12363)举报;

- 法律诉讼:若因违法催收导致名誉或经济损失,可起诉银行或催收机构索赔。

三、典型案例与法律后果

案例1:身份不明的催收人员被驱逐

某银行委托第三方催收公司至借款人单位,因未出示授权文件且言语威胁,借款人报警后,警方认定催收行为违规并责令撤离。

案例2:泄露隐私引发的赔偿纠纷

催收员在单位公开宣读欠款信息,导致借款人被辞退。法院判决银行赔偿工资损失及精神损害抚慰金。

法律后果提醒:

- 银行若委托不合规第三方机构,可能面临行政处罚;

- 催收人员若触犯《治安管理处罚法》或《刑法》,将被拘留或追究刑事责任。

四、心理调适与债务解决建议

1. 心理建设

- 避免逃避:主动沟通可减少催收频率,消极失联可能升级为诉讼;

- 寻求支持:通过公益法律援助(如12348热线)或心理咨询缓解压力。

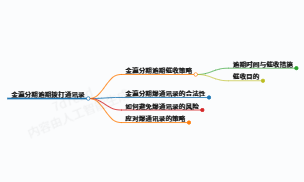

2. 债务优化方案

- 停息挂账:根据《商业银行信用卡监督管理办法》第70条,可协商最长5年60期的免息分期;

- 债务重组:通过抵押资产置换高息贷款,或申请“困难证明”降低还款压力。

五、总结与提醒

银行到单位催收本身合法,但必须遵守程序规范和道德底线。借款人需做到:

- 理性应对:不冲突、不逃避,用法律武器保护权益;

- 留存证据:催收记录、协议文件等需完整保存至少2年;

- 优先还款:逾期产生的利息通常为日息0.05%,拖延将加重负担。

特别提示:若单位催收严重影响工作,可依据《劳动法》要求用人单位不得以此为由解除劳动合同。更多案例与法律细节可参考等来源。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

张可盈

张可盈

最新评论