科普了一下银行会主动打电话给你逾期分期

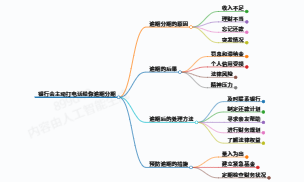

银行主动致电协商逾期分期的应对攻略

一、银行主动致电的背景与意图

-

风险管理的常规操作

银行对逾期账户的主动联系是风险控制的重要环节。根据《商业银行信用卡业务监督管理办法》,银行需在持卡人逾期后启动催收流程,目的是减少坏账风险。主动提出分期方案,既能帮助用户缓解压力,也能保障银行资金回笼。 -

利益驱动的业务需求

部分催收电话由外包团队或银行内部业绩部门发起,其核心目标是通过分期还款减少逾期率,甚至可能涉及业务提成。用户需注意区分“协商分期”与“业务推销”的差异。 -

法律风险的前置规避

若逾期金额超过5万元或持续3个月未还,银行可能启动法律程序。主动协商分期可避免被认定为“恶意透支”,降低刑事风险。

二、接听电话时的核心应对策略

- 核实身份与债务信息

- 要求对方提供工号、所属机构及授权证明,避免遭遇诈骗。

- 确认欠款金额、逾期天数及利息构成,要求银行提供书面账单核对。

- 评估自身还款能力

- 根据收入与支出制定可行还款计划,例如将月还款额控制在净收入的30%-50%以内。

- 若当前无偿还能力,可申请延期1-2个月(需提供失业证明、医疗账单等材料)。

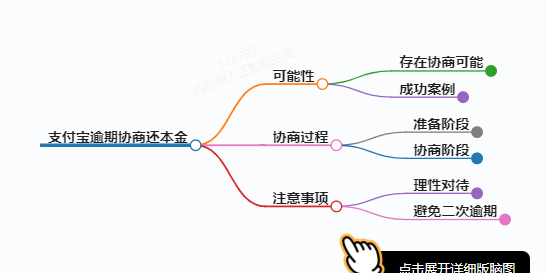

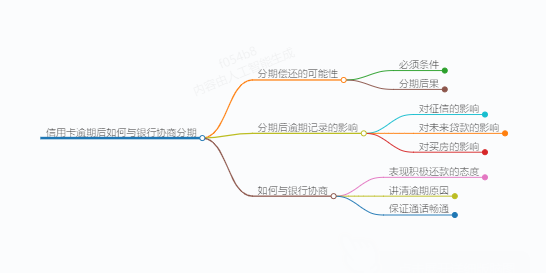

- 协商方案的关键要点

- 利息减免:争取免除已产生的罚息或违约金(成功案例多集中于首轮协商)。

- 分期期限:最长可分60期(5年),但需提供收入证明、负债清单等材料。

- 协议形式:要求银行发送书面协议或留存录音,避免口头承诺无效。

三、提升协商成功率的实战技巧

-

态度与沟通技巧

- 诚恳表达还款意愿:强调非恶意逾期,例如:“因公司裁员导致收入中断,希望协商可行方案”。

- 善用法律依据:引用《商业银行信用卡监督管理办法》第70条,要求平等协商个性化分期。

-

材料准备建议

材料类型 作用说明 示例 收入证明 证明还款能力上限 工资流水、纳税记录 困难证明 说明逾期客观原因 失业证明、病例诊断书 现有负债清单 佐证资金分配合理性 其他贷款合同 初步还款计划表 展示协商诚意与规划能力 分月还款金额及来源 -

灵活调整策略

- 若首次方案被拒,可尝试缩短分期期数(如从60期减至48期)或提高首付比例(10%-30%)。

- 对催收人员的施压话术(如“今天必须还款”),可回应:“正在筹款,将于X月X日前反馈方案”。

四、注意事项与风险规避

-

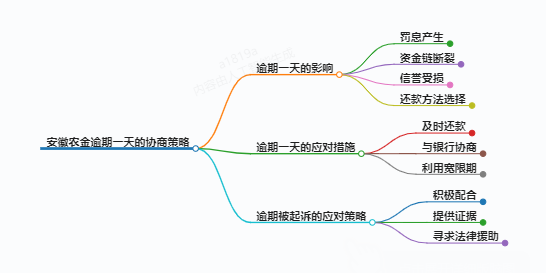

避免二次逾期

协商成功后若再次违约,银行将终止协议并追溯全部欠款,甚至直接起诉。建议在协议中增加“3日缓冲期”条款。 -

证据留存要点

- 通话录音:记录协商关键内容(如减免金额、分期期数)。

- 书面协议:需包含银行公章、还款日期、违约责任等要素。

-

识别诈骗风险

警惕要求“转账到个人账户”“支付手续费”等行为,正规协商无需预先付费。

五、法律后果与信用修复

-

民事责任边界

逾期后需承担本金、利息、违约金(通常为未还部分的5%),若被起诉还需支付诉讼费、律师费。 -

刑事风险红线

单卡本金超5万元+两次有效催收+3个月未还,可能构成信用卡诈骗罪,面临2-20万元罚金及有期徒刑。 -

征信修复路径

- 结清欠款后5年自动消除逾期记录。

- 特殊情况(如疫情期间非主观逾期)可向银行申请《征信异议申诉书》。

总结

面对银行的逾期分期协商电话,用户需保持冷静,通过主动沟通、材料准备和法律知识运用争取最优方案。核心原则是:坦诚现状、量化能力、书面留证、严守协议。合理利用协商机制不仅能避免法律风险,还可逐步修复信用,为未来金融活动保留空间。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

保罗·路德

保罗·路德

最新评论