贷款逾期会有人打电话提醒你吗?——全面解析催收机制与应对策略

随着金融服务的普及,贷款逾期已成为许多人可能面临的问题。面对还款压力,借款人最关心的往往是:**贷款逾期后,真的会有人打电话提醒吗?**本文将从催收机制、流程影响、应对策略等角度进行全面解析,帮助读者理解这一过程并做好风险防范。

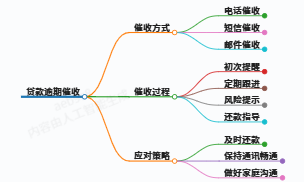

一、贷款逾期后电话提醒的触发机制

贷款逾期后的催收行为是金融机构风险控制的重要环节。电话提醒是普遍且核心的催收手段,但其触发时间和方式与逾期阶段密切相关:

- 逾期初期(1-7天)

- 短信优先提醒:逾期1天内,机构通常通过短信告知逾期金额、天数及后果,避免直接电话沟通的压迫感。

- 首次电话沟通:若逾期3-7天未还款,客服人员会致电借款人本人,确认还款困难原因,并指导还款操作。

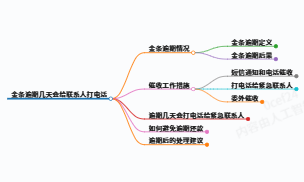

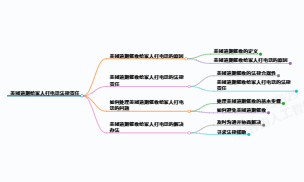

- 逾期中期(7-30天)

- 高频电话催收:银行或网贷平台将增加通话频次,部分机构每日拨打1-2次,甚至外包给第三方催收公司。

- 联系人介入:逾期超过7天后,机构可能联系借款时预留的紧急联系人(如家人、朋友),以施加社会压力。

- 长期逾期(30天以上)

- 升级催收手段:包括上门走访、寄送律师函或法院传票,电话内容从提醒转为警告。

二、电话催收的核心流程与内容

电话提醒并非简单通知,而是包含标准化流程的债务管理手段:

- 信息核实与告知

- 确认借款人身份后,明确告知逾期金额、天数、滞纳金及利息计算方式。

- 还款方案协商

- 提供分期还款、延期申请等选项,例如建设银行在逾期15天内会建议制定个性化还款计划。

- 风险警示

- 强调逾期对征信的影响(如5年内保留不良记录)及法律后果(诉讼或强制执行)。

- 沟通记录留存

- 部分机构会录音存档,作为后续法律程序的证据。

例外情况:部分非正规网贷平台可能在逾期初期直接骚扰通讯录联系人,但根据《个人信息保护法》,借款人可投诉此类违规行为。

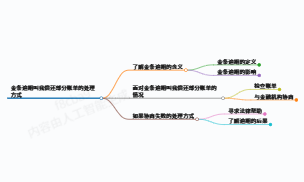

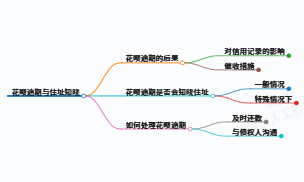

三、电话提醒背后的信用与法律影响

- 征信系统的连锁反应

- 逾期30天以上记录将上报央行征信,影响房贷、车贷等金融业务。

- 例如,工商银行信用卡逾期1年可能导致贷款审批拒绝率提升70%。

- 法律追责风险

- 逾期超过90天且金额较大时,机构可能提起诉讼。如欠款5万元以上拒不执行,可能面临司法拘留。

- 催收成本叠加

- 以10万元贷款为例,逾期1个月可能产生2000-5000元不等的罚息和违约金。

四、应对贷款逾期电话的五大策略

- 保持沟通主动性

- 逾期后立即联系机构说明情况,如疾病、失业等特殊原因,可申请利息减免或展期。

- 优先偿还本金

- 与客服协商“先本后息”还款顺序,减少债务滚雪球效应。

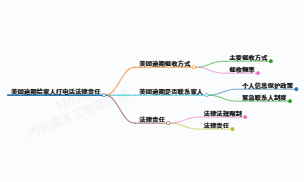

- 保留证据维权

- 若遭遇辱骂、恐吓等暴力催收,保存录音、短信截图并向银保监会(12378)投诉。

- 谨慎处理“债务重组”

- 避免轻信第三方中介的高额服务费承诺,直接通过银行官方渠道协商。

- 重建信用记录

- 还清欠款后,持续使用信用卡并按时还款,2年后可显著改善征信评分。

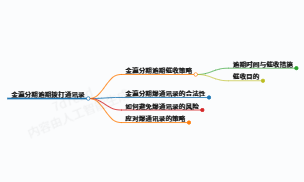

五、预防逾期的长效管理建议

- 技术工具辅助

- 设置手机日历还款提醒,绑定银行卡自动扣款,避免遗忘。

- 财务健康诊断

- 每月收入中贷款还款占比不超过30%,预留3-6个月应急资金。

- 产品选择优化

- 优先选择有宽限期(如3天)的贷款产品,降低短期资金周转压力。

结语

电话催收是金融机构管理风险的常规手段,但其背后反映的信用体系价值更值得关注。借款人需以积极态度应对逾期问题,通过合法途径协商解决,同时从根本上建立量入为出的财务观念。在金融工具日益便捷的今天,理性借贷与风险防范的平衡,才是避免陷入债务困境的关键。

(注:本文引用的政策案例来源于等公开信息,具体操作请以金融机构最新规定为准。)

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

赵霁

赵霁

最新评论