贷款逾期数月未上征信:原因、影响与应对策略

征信报告作为个人金融信用的“经济身份证”,直接影响贷款审批、利率优惠等金融服务。然而,部分借款人发现即使贷款逾期数月,征信报告中仍无相关记录。这种现象背后涉及复杂的机构操作、法律规范及技术因素。本文将从法律与实践角度,剖析逾期未上征信的原因、潜在影响及应对策略。

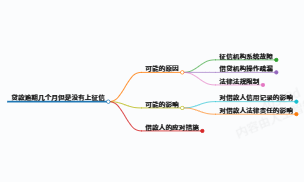

一、逾期未上征信的常见原因

1. 机构未接入征信系统

部分网贷平台或地方性金融机构因资质限制,未与央行征信系统建立合作关系,其贷款数据不会自动上报。例如,钱站等平台依赖内部风控体系,可能选择法律追偿而非上报征信。

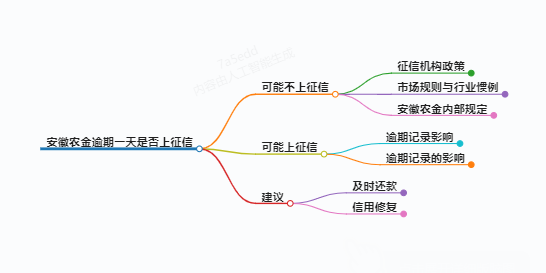

2. 上报周期与技术延迟

银行和网贷机构通常按季度或月度向征信系统报送数据。若逾期时间处于报送周期之间,记录可能暂未更新。此外,征信系统偶发的技术故障也可能导致信息延迟。

3. 宽限期与容差政策

多数银行对信用卡和信用贷款设有1-3天的还款宽限期。若在宽限期内还款,不视为逾期。但网贷机构通常无此政策,逾期次日即可能上报。

4. 法律与合同条款限制

根据《征信业管理条例》,上报逾期需满足特定条件。例如,若合同未明确约定上报义务,或逾期天数未达最低标准(如30天),机构可能暂不上报。

二、未上征信≠无责任:潜在风险解析

1. 高额罚息与违约金

即使未上征信,借款人仍需按合同支付逾期罚息(通常为日利率0.045%-0.05%)及违约金(如应还款项的万分之三/日)。长期累积可能加重债务负担。

2. 法律诉讼与强制执行

逾期超过90天,机构可能提起诉讼。一旦败诉,法院可强制执行财产,并将借款人纳入失信被执行人名单(即“征信黑名单”),保留期限为2-5年。

3. 隐性信用受损

部分金融机构通过大数据风控评估用户,即使征信未显示逾期,内部系统仍可能标记风险,导致未来贷款额度降低或利率上浮。

三、应对策略:理性处理逾期问题

1. 主动核实上报情况

- 联系贷款机构:确认逾期是否已上报,要求提供书面证明。

- 查询征信报告:通过央行征信中心官网或线下网点每年免费获取两次报告。

2. 协商还款方案

- 申请分期或延期:部分机构允许协商还款计划,需提供收入证明等材料。

- 优先偿还高息债务:减少罚息累积,避免债务雪球效应。

3. 法律风险防范

- 保留还款凭证:转账记录、沟通截图等可作为履约证据。

- 应对诉讼:若收到律师函或法院传票,及时寻求法律援助,避免缺席判决。

四、典型案例分析

案例1:网贷逾期3个月未上征信

某用户使用某未接入征信的网贷平台借款,逾期80天后发现征信无记录。经查,该平台因内部操作疏漏未上报,但后续通过法律途径追偿,用户仍需承担本息及诉讼费。

案例2:银行宽限期内的“安全期”

信用卡持卡人逾期2天,因在宽限期内还款,征信未显示逾期,但需支付2天的罚息。

五、总结与建议

贷款逾期未上征信可能是暂时的“侥幸”,但绝非逃避责任的借口。借款人应:

- 重视合同条款:明确还款日、宽限期及上报规则。

- 定期自查征信:及时发现并纠正错误记录。

- 建立还款预警机制:设置自动扣款或提醒,避免疏忽。

信用社会的构建依赖每一笔履约记录。理性借贷、按时还款,才是维护个人信用的根本之道。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

伍慧珊

伍慧珊

最新评论