网贷逾期移交风控部门:机制解析与应对策略

一、网贷逾期移交风控部门的定义与背景

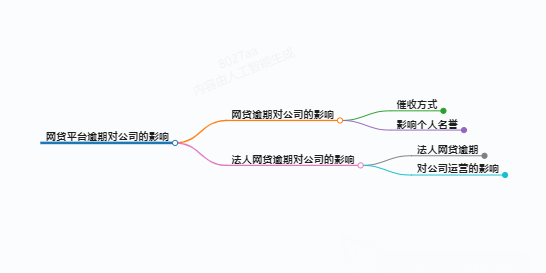

网贷逾期移交风控部门,是指当借款人未按合同约定履行还款义务时,网贷平台将逾期案件交由专门负责风险控制的部门处理。这一机制的核心目标在于平衡出借人权益保护与平台风险控制,通过专业化的流程降低坏账率,维护金融生态稳定。

风控部门的介入通常基于以下条件触发:

- 逾期时长:多数平台以逾期15天或30天为分界点;

- 还款意愿评估:借款人未主动沟通或协商解决方案;

- 金额门槛:单笔逾期金额超过平台预设风险阈值。

例如,某平台规定逾期30天且金额超过5000元的案件将自动转入风控流程。

二、风控部门处理逾期的全流程解析

(一)初步介入阶段:催收与风险评估

-

自动化催收系统启动

逾期首周,系统通过短信、智能语音电话、APP推送等方式提醒还款。数据显示,约60%的借款人会在该阶段主动补缴欠款。 -

人工介入与信用评估

- 采集借款人最新收入证明、银行流水、社保记录等材料;

- 运用大数据模型评估还款能力,划分风险等级;

- 制定差异化的处理方案。

(二)中期处理:协商与施压并举

- 还款方案协商

针对评估为B级(有还款能力但缺乏意愿)的借款人,可能提供:- 最长12期的免息分期;

- 20%-50%的罚息减免;

- 延期1-3个月的特殊政策。

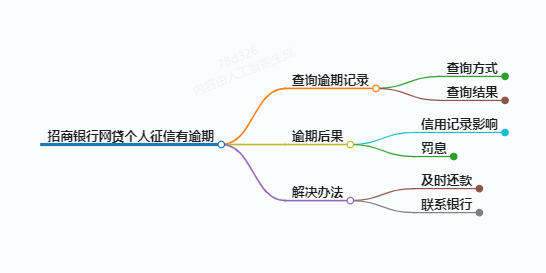

- 信用惩戒措施

- 逾期超过90天强制上报央行征信系统;

- 限制平台内二次借贷权限;

- 部分平台接入第三方征信机构实施联合惩戒。

(三)终局处置:法律手段与资产处置

对C级(无还款能力)和D级(恶意逃废债)借款人:

- 批量诉讼:通过互联网法院发起支付令申请,平均处理周期缩短至45天;

- 债权转让:以3-5折价格打包出售给资产管理公司;

- 财产保全:申请冻结支付宝、微信支付等电子钱包账户。

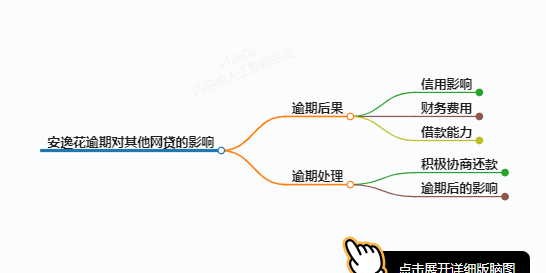

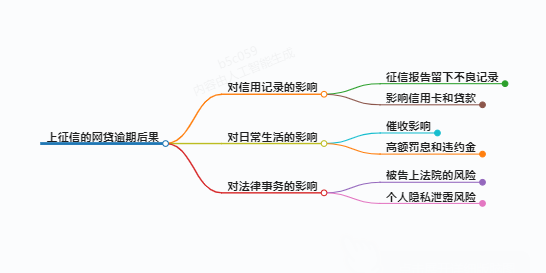

三、对借款人的多维影响评估

(一)信用体系联动效应

- 征信记录:单次逾期记录留存5年,直接影响房贷、车贷审批;

- 大数据风控:被列入行业黑名单后,90%的持牌机构将拒绝授信;

- 社会信用:部分地方将严重失信人信息公示于政府信用网站。

(二)经济成本叠加

| 费用类型 | 计算标准 | 备注 |

|---|---|---|

| 逾期罚息 | 日息0.05%-0.1% | 通常为合同利率的1.5倍 |

| 催收费用 | 欠款本金的3%-10% | 委托第三方时产生 |

| 诉讼成本 | 案件受理费+律师费(3000+) | 败诉方承担 |

(三)法律风险升级

典型案例显示,单笔逾期超过5万元可能触犯《刑法》第196条信用卡诈骗罪,但网贷纠纷目前仍以民事案件为主。值得注意的是,2023年某地法院对11起网贷逾期案件判决纳入失信被执行人名单。

四、借款人应对策略指南

(一)危机处理黄金期

- 48小时响应原则:收到催收通知后立即联系平台说明情况;

- 材料准备清单:

- 失业证明/疾病诊断书

- 近6个月银行流水

- 债务重组方案建议书

(二)协商技巧要点

- 诉求合理性:要求减免费用不得超过本金的30%;

- 协议书面化:通过官方渠道获取加盖公章的还款承诺书;

- 还款凭证留存:采用对公账户转账并备注"逾期还款"。

(三)权益保护红线

- 对暴力催收(日均通话超3次、恐吓威胁等)可向中国互联网金融协会投诉;

- 对违规收取"解冻费""手续费"等行为保留向银保监会举报的权利。

结语

网贷逾期移交风控既是风险控制的技术手段,也是信用社会建设的必然要求。借款人需正视逾期后果,通过合法途径积极应对。建议建立个人债务预警机制,当负债收入比超过50%时主动寻求专业咨询,避免风险累积至不可控阶段。金融监管部门数据显示,2024年通过协商成功化解的网贷纠纷案件同比增加27%,证明理性沟通仍是解决问题的有效途径。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

王晴

王晴

最新评论