一分钟了解网贷多了会影响征信吗没有逾期

网贷多但未逾期对征信的影响

在当今社会,网贷因其便捷性而被许多人所使用。然而,当网贷数量增多时,即便没有逾期,也可能会对征信产生影响。

一、网贷与征信的基本关系

征信是对个人信用状况的记录与评估,旨在为金融机构等提供判断个人信用风险的依据。网贷平台与征信系统有着不同程度的关联,很多正规网贷平台的借贷信息会反映在征信报告中。

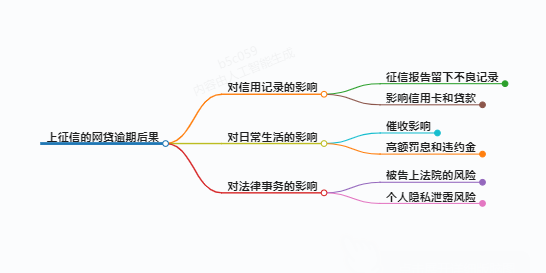

二、网贷多但未逾期影响征信的表现

(一)征信查询记录增多

- 网贷申请通常需要查询申请人的征信情况。每一次查询都会在征信上留下痕迹,即所谓的“贷款审批”查询记录。如果短期内网贷申请过多,征信报告中的查询记录就会频繁出现。例如,一个人在几个月内连续申请了多家网贷平台的贷款,他的征信查询记录会迅速增加。贷款机构在查看征信时,看到这种频繁的查询记录,往往会认为申请人资金需求急迫,可能存在较大的资金缺口,进而判断其还款能力存在风险 。

- 过多的查询记录会让征信看起来比较“花”。就像一个人的简历上有太多短期的求职申请记录一样,会给人一种不稳定、不可靠的感觉。这可能导致后续在向银行等金融机构申请贷款或信用卡时,被谨慎对待甚至拒绝。

(二)负债率增加的表象

- 虽然网贷没有逾期,但多笔网贷债务存在时,会在表面上增加个人的负债率。银行等金融机构在评估贷款申请时,会综合考虑申请人的负债情况。比如,一个人的收入水平相对固定,而同时有多笔网贷债务,在征信报告上显示出来后,会使金融机构认为其债务负担较重。即使他每月按时还款没有逾期,也可能被认为可用于偿还新贷款的能力有限 。

- 这一情况在申请大额贷款如房贷、车贷时影响尤为明显。银行担心借款人在偿还现有网贷的同时,难以承担新的大额债务,从而拒绝贷款申请或者降低贷款额度。

(三)银行等金融机构的风险认知

- 大多数银行对网贷的容忍度较低。即使网贷没有逾期,过多的网贷记录也可能被银行视为不良信用习惯的一种表现。在银行的观念里,频繁使用网贷的人可能更倾向于接受高利息、小额度的借贷,这与银行的优质客户形象不符。银行更倾向于向那些信用习惯良好、有稳定收入来源且对金融产品选择较为谨慎的客户提供贷款服务。

- 从大数据风险评估的角度看,网贷多的用户可能被判定为风险较高。因为网贷平台的受众群体相对较为广泛,包括一些信用风险相对较高的人群。如果一个人频繁涉足网贷领域,即使未逾期,也可能被大数据模型标记为高风险,影响其在征信体系中的综合评估 。

三、应对网贷对征信潜在影响的策略

(一)合理规划网贷使用

- 在有资金需求时,应优先考虑正规银行的金融产品。银行的贷款利率相对较低,而且贷款产品种类丰富,可以根据自身需求选择合适的贷款类型,如信用贷款、抵押贷款等。

- 如果必须使用网贷,要控制网贷的数量和频率。避免在短时间内多次申请网贷,尽量选择口碑好、规模大、合规性强的网贷平台。

(二)定期检查征信报告

- 养成定期查看征信报告的习惯,及时了解自己的征信状况。可以每年通过央行征信中心或者部分商业银行提供的免费查询渠道获取自己的征信报告。

- 发现征信报告中的异常情况,如未经授权的查询或者错误的网贷记录等,要及时向征信机构提出异议申请,维护自己的征信权益。

总之,网贷多了即便没有逾期也可能对征信产生影响。在使用网贷时要谨慎权衡利弊,做好个人的财务管理和信用管理。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

段丽阳

段丽阳

最新评论